Podatek VAT - czym jest i jak funcjonuje? - cz. I

Powszechnie wiadomo, że działalność rolnicza jest zwolniona z obowiązku prowadzenia ksiąg rachunkowych. Wynika to z faktu, iż rolników nie obowiązują przepisy Ustawy o podatku dochodowym od osób fizycznych. Wszakże działalność rolnicza podlega przepisom ustawy o VAT. Osoby prowadzące gospodarstwo rolne posiadają status rolnika ryczałtowego. Niemniej jednak mogą zrezygnować z tego przywileju poprzez podjęcie decyzji o rozliczaniu się na zasadach ogólnych. Dylemat o zmianie statusu podatnika pojawia się najczęściej, gdy rolnik planuje zainwestować w rozwój gospodarstwa. Niemniej w pierwszej części zostanie przytoczone pojęcie podatku VAT, omówienie jego istoty w systemie finansowym państwa oraz szczegółowa matryca stawek na produkty rolne.

Historia podatków związana jest ściśle z potrzebą finansowania budżetu państwa lub innych szczebli władz publicznych. Zatem władza publiczna musi posiadać adekwatne do realizacji tego celu środki pieniężne. Dlatego też, pobierane są podatki. Początkowo były przekazywane w formie towaru, potem w kruszcach, a obecnie w formie pieniężnej. Pomagają one kształtować życie społeczne, a w związku z zwiększającą się liczbą zadań nakładanych na państwo, podatki stały się powszechne.

Podatek to wynikające z ustawy podatkowej świadczenie pieniężne przekazywane na rzecz Skarbu Państwa bądź jednostek samorządu terytorialnego tj. np. gminy. Ma charakter publicznoprawny, nieodpłatny, przymusowy oraz bezzwrotny. Podatki pełnią funkcję fiskalną państwa, która sprowadza się do tego, że są podstawowym rodzajem dochodów budżetowych. W celu określenia dochodów publicznych, jakie wynikają ze świadczeń pieniężnych w postaci podatków należy odnieść się do rocznego planu finansowego, określanego także budżetem państwa, który zawiera wszystkie dochody i wydatki oraz przychody i rozchody za dany rok budżetowy.

W Polsce podatek VAT został wprowadzony przez Ustawę z dnia 8 stycznia 1993 o podatku od towarów i usług oraz o podatku akcyzowym. Jednak przystąpienie Polski do Unii Europejskiej zmusiło polskiego ustawodawcę do zmiany na Ustawę o podatku od towarów i usług z dnia 11 marca 2004 ze względu na przekształcenie polskiego prawa podatkowego w celu dostosowania do Prawa Wspólnotowego, które stanowi ogół norm obowiązujących we wszystkich państwach członkowskich.

Mianem podatku od towarów i usług (ang. Value Added Tax, VAT) określa się daninę publiczną stanowiącą podatek pośredni. Oznacza to, że podatek VAT nie jest płacony bezpośrednio do urzędu skarbowego, lecz w momencie nabycia dobra. Ponadto ma charakter wielofazowy, czyli jest pobierany w każdej fazie obrotu, a zatem w ostatecznym rachunku obciąża finalnego nabywcę.

W zakresie funkcjonowania podatku od wartości obowiązują ustalone zasady. Jednak ich katalog nie jest zamknięty ze względu na zmienność jaka występuje na przestrzeni lat. Niektóre z nich mogą zanikać, a w to miejsce pojawią się inne. Czasami zmianie ulega również ich treść. Niemniej jednak należy także podkreślić, że zasady te, nie posiadają prawnie wiążącego charakteru. Do podstawowych i fundamentalnych zasad funkcjonowania podatku VAT należy zaliczyć: powszechność, wielofazowość, proporcjonalność oraz neutralność. Pierwszą determinującą cechą jest powszechność jako, że bez względu na status cywilnoprawny obowiązuje każdego kto dokona czynności opodatkowanych. Zatem oznacza to, że zostanie naliczony w momencie:

Powszechność zapewnia także równowagę warunków konkurencji i pozwala na harmonizacje systemu tego podatku. Z kolei wielofazowość jest ściśle powiązana z zasadą powszechności, ponieważ podatek VAT jest ustalany na każdym etapie obrotu. Innymi słowy obciąża każdego uczestnika, który uczestniczy w kolejnych fazach obrotu gospodarczego. Proporcjonalność oznacza, że jest uzgadniany do ceny dostarczanych towarów bądź usług, aż do momentu dostawy detalicznej ostatecznemu nabywcy. Natomiast ostatnia zasada, czyli neutralność informuje o tym, że podatnik, który uczestniczy w obrocie nie ponosi ciężaru tego podatku, ponieważ obciążony jest nim konsument. Stąd też podatek VAT często jest nazywany zmiennie podatkiem od konsumpcji.

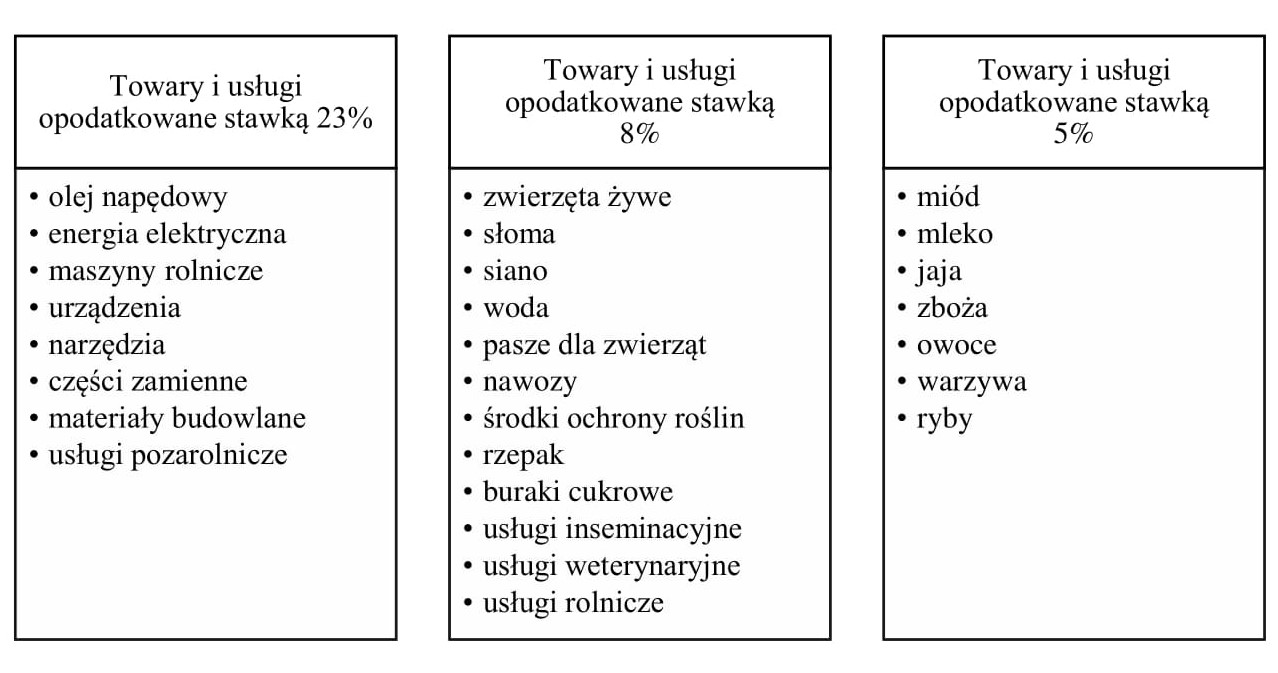

W celu obliczenia wartości podatku niezbędnym elementem jest stawka podatkowa. W Polsce podstawowa stawka podatku VAT, która obowiązuje to 23%. Jednak Ustawa o podatku od towarów i usług zawiera załączniki, które uwzględniają towary i usługi opodatkowane obniżonymi stawkami. Odpowiednio jest to załącznik nr 3 oraz nr 10. W załącznikach tych, wykazane są towary i usługi występujące m. in. w rolnictwie. Wobec tego, rolnik rozliczający się na zasadach ogólnych przy sprzedaży nieprzetworzonych produktów rolnych powinien stosować właściwe stawki. Poniższa tabela ukazuje graficzny podział towarów i usług ze względu na stawki podatkowe.

Tabela 1 Wykaz towarów i usług w rolnictwie z podziałem na stawki podatkowe

Źródło: Opracowanie własne na podstawie: Ustawa o podatku od towarów i usług

Podstawowa stawka 23% znajduje zastosowanie do oleju napędowego, energii elektrycznej, maszyn rolniczych, części zamiennych, a także usług pozarolniczych. Obniżoną stawką 8% objęte są przede wszystkim: zwierzęta żywe, słoma, siano, gotowe pasze

dla zwierząt, nawozy, środki ochrony roślin, usługi inseminacyjne, weterynaryjne oraz rolnicze. Najniższą stawką spośród wymienionych w wysokości 5% opodatkowane są m.in. zboża, miód, mleko, owoce, warzywa czy jaja. Z kolei przy zryczałtowanym zwrocie podatku

od towarów i usług występuje jeszcze jedna i stała wartość stawki w wysokości 7% i dotyczy rolników ryczałtowych sprzedających produkty rolne.

Na zakończenie nie sposób pominąć faktu, iż od 1 lutego 2022 r. do 31 grudnia 2022 r.

w ramach Rządowej Tarczy Antyinflacyjnej obniżono podatek VAT, a w niektórych przypadkach stawka podatku VAT na towary i usługi wynosi 0%. Jest to jedno z kluczowych rozwiązań w celu walki z globalnym problemem jakim jest wzrost inflacji. Jedną

z najważniejszych zmian jest wprowadzenie zerowej stawki VAT dla podstawowych produktów żywnościowych, objętych wcześniej stawką 5% - wśród nich są m. in. warzywa, owoce, zboża oraz produkty mleczarskie. Obniżono także stawkę VAT do 8% na olej napędowy oraz energię elektryczną do 5%. Ponadto wprowadzono zerową stawkę VAT na nawozy i środki ochrony roślin wykorzystywane w produkcji rolniczej.

Podsumowując należy stwierdzić, iż podatek VAT pełni istotną rolę w systemie finansowym państwa m.in. dlatego, że stanowi wpływ do budżetu państwa. Sposób jego funkcjonowania opiera się na ustalonych zasadach tj. powszechność, wielofazowość, proporcjonalność czy neutralność. Natomiast w celu ustalenia wartości podatku stosuje się odpowiednie stawki podatkowe.

W kolejnym artykule zostanie przedstawiony system podatkowy obowiązujący w rolnictwie. Scharakteryzowane zostaną dwa obowiązujące systemy – system zryczałtowanego zwrotu podatku oraz zasady ogólne. Ponadto zostaną wyciągnięte najważniejsze różnice jakie występują pomiędzy nimi.

Źródło:

Ustawa z dnia 11 marca 2004 r. o podatku od towarów i usług

Ordynacja podatkowa

Fot. pixabay

Paulina Cholewińska

Specjalista ds. podatków

Dział Ekonomiki i Zarządzania Gospodarstwem Rolnym

PAŹDZIERNIK 2022